现货价格新增:多晶金刚线切硅片美金报价、单晶硅片180?m美金及人民币报价、单晶PERC电池片人民币报价,详见下方黄色栏位。

价格说明

PV InfoLink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

PVInfoLink的现货价格主参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场分为略有微调。

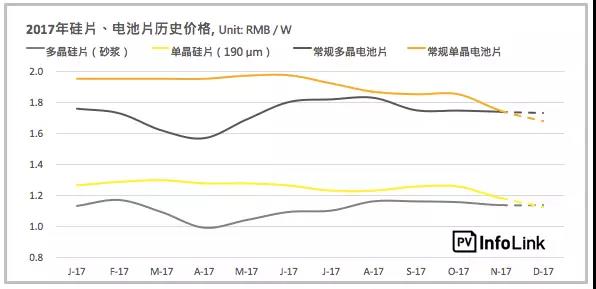

从单晶硅片龙头厂隆基11月份报价一次性大降0.4元/片、让180μm单晶硅片由每片6元降到5.6元人民币之后,正式开启了单晶硅片的价格下跌走势。市场预期单晶需求一月仍然偏弱,故本周虽然单晶硅片大厂并未释出新报价,但规模较小的厂商呈现抛售氛围,市场上已出现180μm单晶硅片每片5.2 -5.4元人民币之低价,且后续价格继续下探的趋势依然明确。

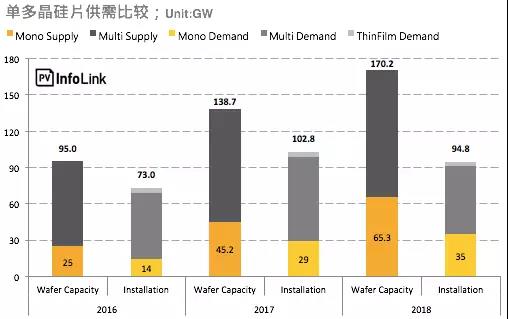

观察单晶硅片产能在2016年底仅25GW,而2017Q1-Q2单晶硅片产能并未开始明显成长之时,需求却快速攀升,让单晶硅片在今年上旬一直面临供不应求的态势。随今年下半单晶硅片龙头厂隆基、中环大举扩充产能,年底单晶硅片产能已达45.2GW,应付明年度需求已绰绰有余,且明年产能仍持续拓展,使得2018年单晶硅片再也不会是光伏供应链内的瓶颈环节,价格的下探可期。

另外,单晶硅片受到需求不振影响,庞大的产能在十二月已显现供过于求的压力,开工率从小厂开始出现松动。但从利润角度来看,今年度单晶硅片龙头厂商的毛利润有目共睹,故在市场开工率已经渐走下坡之时,一线单晶硅片大厂应仍有空间让价格继续下探,盼硅片的价格能稍微缓解下游单晶电池片、单晶组件需求弱势的压力。观察各环节量价走势:

硅料

由于部分硅料厂在12月至明年仍面临检修或是其他供应问题,且其中不乏一线硅料大厂,使得硅料价格不仅12月高达每公斤149-156元人民币,在1月恐仍居高不下。但单晶拉棒产能已陆续出现下调开工率的情形,若一月开工率降幅扩大,搭上二月硅料供应回升,届时硅料供应紧张情形稍微缓解,硅料价格有望开始松动。

硅片

受到中下游单晶产品需求不振影响,单晶硅片在12月逐渐面临销售以及库存压力,本周国内规模较小的单晶硅片厂商陆续开始抛售单晶硅片、盼库存不要继续积压,故虽然主流龙头厂价格仍维持在180μm厚度每片5.5元人民币左右,但国内二线厂已降到5.2 – 5.4元人民币,且预期跌势仍将持续。海外单晶硅片价格则受到成交量冷清影响,180μm厚度主流报价已跌至每片0.72-0.735元美金。

多晶则呈现与单晶完全不同的氛围,受到印度市场及国内需求激励,目前看来一月份多晶订单仍能续热,虽金刚线多晶硅片产能正每月爬坡,但供应仍较为紧张,电池片厂已开始向硅片厂确认一月份金刚线多晶硅片供应量,确保产线仍能购得足够多晶硅片。故预期短期内多晶硅片难出现明显跌价,本周金刚线多晶硅片价格持稳在国内每片4.75元人民币、海外0.65元美金。单晶硅片与金刚线多晶硅片价差缩小至每片0.45 - 0.75元人民币、海外约每片0.08元美金。

电池片

单晶PERC电池片依然跌幅惊人,国内单晶PERC电池片跌至每瓦1.75-1.9元人民币,不断靠拢常规多晶电池片价格,也是史上单晶PERC电池片最接近常规多晶电池片价格的时刻。

台湾PERC电池片则跌至每瓦0.25-0.255元美金,但与国内PERC电池片仍有不小价差,预期后续也仍将继续走跌。

组件

组件与中游面临相同趋势,多晶热卖、单晶PERC却乏人问津。故PERC组件价格在欧、美以外的国家持续下探,295-300W组件报价每瓦0.36-0.38元美金已很常见,与270W多晶组件报价仍支撑在每瓦0.35-0.37元美金相比, PERC组件的性价比极高。虽终端电站市场一向未能快速反应,但观察过去在单、多晶产品价格“黄金交叉”后,约一季度的时间能刺激起终端需求,且Q2开始领跑者政策也将再次带起单晶风潮,预期农历年后单晶需求有望逐步回温。

特别声明:

本网(站)及其相关载体所载(述)资讯、信息、数据、观点,特别是涉及到的有关分析、评判内容等,仅代表作者或发布者的个人观点或意见,且受时效性和区域性等诸因素的限制和制约,与硅业在线赢硅网的立场和观点无关。本网(站)因能力所限对上述内容的真实性、完整性、及时性以及可靠性未做证实,所载内容不应成为任何交易和评判的依据和条件,请读者自行决定并参考使用,对由此产生的任何权益和相关责任,全部由读者自行承担。

联系我们:

编辑:刘洪硕 电话:010-82070650-365 传真:010-82070690 邮箱:liuhs@windosi.com

责任编辑:王朝荣 电话:010-82070650-363 传真:010-82070690 邮箱:wangcr@windosi.com

建议与投诉:gm@windosi.com 或 gm@sinosi.org

欢迎并恭候您的垂询!

声明:如若转载,请注明出处及文本链接.

调研机构Mercom Capital Group日前表示,光伏企业融资总额、全球风险资本融资、公开市场融资以及光伏系统并购量在2024年第一季度均同比下降,而全球光伏行业仍在努力应对高利率带来的不利影响。Wood Mackenzie公司也表示,高利率对投资可再生能源项目的影响尤为严重。...

2024-04-23

4月23日,晶科能源(688223.SH)发布2023年全年业绩报告。公司实现营业收入1186.82亿元,同比增长43.55%,实现归母净利润74.4亿元,同比增长1.53倍,实现经营活动产生的现金流量净额248.16亿元,同比增长超5.07倍,资产负债率为73.99%,同比下降0.74个百分点。...

2024-04-23

年初时我们曾预测,在供过于求的形势下,硅料价格将跌至4.X万元/吨,跌破部分企业的现金成本。只不过,这一场景出现在4月下旬,还是人有些意外的。...

2024-04-23电话:+86-10-82070680 传真:+86-10-82070690 Email:service@windosi.com

特别顾问: 中国有色金属工业协会硅业分会

常年法律顾问: 北京市鑫诺律师事务所

特别声明:所有本网站内容的知识产权归硅业在线赢硅网所有,任何信息的转载请注明源自硅业在线。

QQ群联盟:硅业在线光伏交流群 203644686 高纯石英砂群 103903409 金属硅 217372614 硅合金群 40617384 微硅粉,硅微粉,硅粉群 23886555